Налог на недвижимость при вступлении в наследство по закону

Какие налоги платятся при вступлении в наследство и после прохождения процедуры?

Какие существуют налоги при вступлении в наследство по закону? До 2006 года наследники облагались сборами, что создавало немалые проблемы. Человек, даже при желании принять собственность, не мог этого сделать, так как приходилось внести немалую сумму. Однако, по закону, каждый гражданин обеспечен правом на беспрепятственное принятие имущественных прав. Размер налогообложения и права наследника противоречили друг другу, а потому взимание платежей было упразднено.

Сколько нужно отдать за вступление в права наследника по завещанию и по закону?

Облагается ли налогом наследство. Налог при вступлении в наследство уплачивать не нужно в любом из вариантов проведения процедуры:

Облагается ли налогом наследство. Налог при вступлении в наследство уплачивать не нужно в любом из вариантов проведения процедуры:

Освобождены от выплат все лица, вне зависимости от того, кем они приходятся наследодателю. Однако принятие наследства является нотариальной процедурой, за которую придётся платить, так как имеет место госпошлина при оформлении наследства .

Размер пошлины зависит от двух основных факторов:

Рассмотрим размеры пошлины:

Некоторые лица освобождаются от уплаты пошлины согласно положениям статьи 333.35 Налогового кодекса, это:

Не требуется делать выплаты, если в наследство досталось недвижимость, в которой лицо проживало до и после смерти наследодателя.

Возникла проблема? Позвоните юристу:

Москва и Московская область: +7 (499) 703-31-45 (звонок бесплатен)

Санкт-Петербург и Лен.область: +7 (812) 309-78-23

Полностью ли наследник освобождён от налогов на имущество?

Человек освобождён от платежей только в рамках получения прав на собственность. В дальнейшем ему придётся ежегодно оплачивать налог на имущество после вступления в наследство. Объектами, облагаемыми сборами, являются:

Если человеку, от наследодателя, досталась такая собственность, придётся платить за неё.

Кто освобождён от налогообложения на наследование после смерти?

Налоги на собственность, после вступления в наследство, не нужно выплачивать следующим группам лиц:

Для получения освобождения от сборов требуется представить в налоговую инспекцию документальные подтверждения права не делать выплаты.

Ставка налога

Налоговая ставка будет зависеть от следующих факторов:

Вступая в наследство, надо ли платить налог? В рамках процедуры ничего оплачивать не нужно. Однако человек начинает облагаться налогом за владение собственностью сразу после того, как он получил полноценные права на имущество.

В дальнейшем наследнику придётся ежегодно оплачивать налог на имущество.

В каких случаях налог по наследству уплачиваться будет?

Налог на вступление в наследство после смерти не выплачивается только в той ситуации, если наследник принял наследство и не проводит с ним никаких правовых манипуляций. Если, в течение трёх лет с даты открытия наследственного дела, человек решить продать недвижимость, ему придётся оплатить налог в размере 13 % от её общей стоимости. Подробнее о продаже приватизированной квартиры менее 3 лет в собственности читайте тут .

Налог на вступление в наследство после смерти не выплачивается только в той ситуации, если наследник принял наследство и не проводит с ним никаких правовых манипуляций. Если, в течение трёх лет с даты открытия наследственного дела, человек решить продать недвижимость, ему придётся оплатить налог в размере 13 % от её общей стоимости. Подробнее о продаже приватизированной квартиры менее 3 лет в собственности читайте тут .

В наследство получена квартира

Налог на вступление в наследство квартиры без завещания и с ним упразднён. Однако если человек решить продавать недвижимость или проводить с ней иные действия в течение трёх лет после смерти наследодателя, платить придётся. Квартира относится к налогооблагаемому имуществу, а потому, если наследник решил оставить её себе, налоговые начисления будут ежегодными.

От покойного досталось ТС

Налог за ТС оплачивается после того, как наследник прошёл следующие процедуры:

Только после этого нужно вносить платежи по налогам. В дальнейшем человека продолжает взиматься транспортный налог. Он будет актуальным не только для легковых авто, но и для автобусов, мотоциклов, речного транспорта, ТС для передвижения зимой. Транспортный налог не взимается за лодки, комбайны, конструкции для передвижения инвалидов. Оплачивать его требуется не позже следующего 1 ноября.

Наследник получил земельный участок

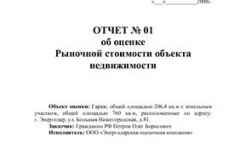

Налог за владение участком земли был введён в 2004 году. Взимается каждый год. Начисляться платежи начинают не с момента вступления в наследство, но после смерти наследодателя. Перед расчётом суммы к оплате должна быть проведена оценка участка.

Налог за владение участком земли был введён в 2004 году. Взимается каждый год. Начисляться платежи начинают не с момента вступления в наследство, но после смерти наследодателя. Перед расчётом суммы к оплате должна быть проведена оценка участка.

Ставка составляет 0,3 % от стоимости участка, если он относится к дачным или садоводческим наделам. В остальных случаях ставка составит 1,5%.

От налогообложения земельных участков освобождаются:

Если лицо будет игнорировать необходимость выплаты налогов, возможно начисление штрафов.

Что потребуется от наследника?

Лицу, желающему получить имущественные права, в любом случае рекомендуется нанять оценщика для определения общей стоимости полученной части наследства. Потребуется данная оценка для следующих целей:

Наследники теперь избавлены от беспокойства, какой налог на наследство без завещания и с ним действует на данный момент. Однако нужно помнить, что освобождение от платежей действует только в рамках одной нотариальной процедуры. Нужно учитывать, что в дальнейшем налоги всё равно придётся уплачивать. Только с учётом этого можно принимать решение о том, стоит ли оформлять имущественные права или лучше отказаться от них. Подобные предосторожности избавят от проблем в дальнейшем.

За дополнительной информацией по данному вопросу обращайтесь в рубрику «Налоги и пошлины при наследовании » по ссылке.

Бесплатная юридическая поддержка по телефонам:

Москва и Московская область: +7 (499) 703-31-45 (звонок бесплатен)

Санкт-Петербург и Лен.область: +7 (812) 309-78-23

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш юрист бесплатно Вас проконсультирует.

Налог при вступлении в наследство по завещанию: кто платит и сколько

Под наследством понимается имущество. которое передается после смерти наследодателя другому человеку или группе лиц. Это может быть квартира, деньги со счета в банке, акции, машина, гараж, техника. При принятии наследства оплачивается государству некоторая денежная сумма. Ее размеры зависят от нескольких факторов.

Уважаемые читатели! В статье рассказаны типичные способы того, как решать юридические проблемы. Ваш случай индивидуален.

Право принимать наследство

Завещание как право на наследство

Процесс получения наследства проходит под контролем нотариуса. Чтобы получить имущество после смерти близкого, надо иметь грамотно составленное завещание либо выступать наследником по закону.

У принятия наследства как гражданского субъективного права есть свои особенности:

- Человек имеет право принять в наследство завещанные ему вещи. Однако оно не считается обязательным, можно отказаться от него .

- Права, связанные с наследованием, считаются абсолютными. Поэтому нотариальные органы должны вести свою деятельность строго по закону.

- По статье 1157 даже после принятия наследства человек может от него отказаться. Об этом сказано в ГК. А вот после отказа от наследства нельзя снова решить его принять. Отказ возврату не подлежит.

- При нескольких наследниках каждый должен выразить согласие на полное принятие.

- Если наследник один, приняв часть наследства, он начинает считаться принявшим полностью все наследство.

Виды наследования

По положениям ГК разрешено воспользоваться несколькими способами получения наследуемого имущества, денег.

Способ 1-й. По закону

Если завещания попросту нет, имущество, принадлежащее человеку, с его кончиной переходит в собственность родственникам на основании степени родства. Если человек, названный в завещании, сознательно отказался от вступления в наследство либо намерен взять только его часть, то завещание аннулируется.

Наследование по закону предполагает получение каждым наследником положенной по закону доли. Всего выделяется 7 групп наследников. Последующая группа вступает в наследование, если нет никого, способного принять наследство из предыдущей группы.

Для определения степени родства высчитывается количество рожденных людей, которые отделяют от общего предка. Учитывается только родство по крови и официальные супружеские отношения.

Способ 2-й. По завещанию

Особенность завещания в том, что им считается собственное распоряжение человека на случай возможной смерти. Завещание могут составлять дееспособные граждане. В таком документе может быть названо лицо, которое наследодатель желал видеть в качестве нового собственника своего имущества. Наследником можно назвать любого. Родство не имеет значения. Наследником можно назначить просто друга.

Чтобы завещание имело законную силу, его оформляют у нотариуса в письменном виде. При этом наследодатель не обязан объяснять свой выбор наследника. Завещание можно составить на все имущество или на часть.

К завещанию есть свои требования. Там обязательно указывают время и место составления. Подписывает документ сам завещатель, нотариус также ставит свою подпись, удостоверяя верность, законность совершенных действий. Закон предусматривает участие в составлении завещания иных лиц, которым это позволяет должность.

Права наследодателя

Наследодатель может распоряжаться своим имуществом как он того желает

Поскольку при составлении завещания человек распоряжается своим имуществом, ничто не может его ограничивать в распоряжении тем, что он имеет. Поэтому он может пользоваться следующими правами:

В завещании перечисляется то имущество, которое полностью находится в собственности того, кто оставляет документ.

Порядок наследования

Если нет завещания, наследование проходит по закону. Следовательно, учитывается степень родства.

6-я - двоюродные тети, дяди умершего, их дети (племянники, племянницы в двоюродном родстве), а также правнуки, правнучки.

Особенности принятия наследства

Как правило, завещание расставляет все точки над і

Наследство можно принять по факту, то есть просто начать распоряжаться и пользоваться имуществом без стандартного документального оформления. Второй, юридически грамотный способ, - это принять наследство через законную подачу заявления соответствующему нотариусу. выполнение всех действий, на которые укажут нотариальные органы.

Чтобы принять наследство по нормам законодательства, отводится 6 месяцев. Не все граждане торопятся все оформить по правилам. Многие относятся к данному процессу равнодушно. В итоге они не получают официального свидетельства о праве на наследство, не могут перевести имущество усопшего на себя.

Если случилось так, что полгода уже прошло, а наследство не оформлено по закону, продляется срок. Но это делают исключительно по решению суда. Чтобы суд принял сторону заявителя, надо аргументировать свое опоздание, предоставить веские причины своего «опоздания». Суд будет учитывать фактическое вступление в наследство, прочие сведения.

Если наследник не считает нужным вступать в наследство, он может легко отказаться от данного права. Можно это сделать просто так, а можно отказываться в пользу иного лица. Причину своего отказа аргументировать не надо. Положенное по завещанию имущество можно передать третьим лицам. Это делают в нотариальной конторе. Но надо знать, что отказ от наследства отменить нельзя.

Особенности вступления в наследство

Нотариус как помощник в составлении завещания

Сведения о наследниках и имуществе содержатся в завещании. При простом перечислении наследников все делится на одинаковые части. Завещание пишется собственноручно наследодателем. Возможна диктовка нотариуса.

Процедура вступления в наследство связана с наличием завещания. После ухода из жизни родственника, члены его семьи обращаются в нотариальную контору. Там дадут информацию о завещании, его наличии.

Для этого осведомляются, какой именно нотариус в данной местности ведет дела усопших с фамилией на определенную букву. Посетив нотариальные органы, можно получить сведения о наличии / отсутствии документов.

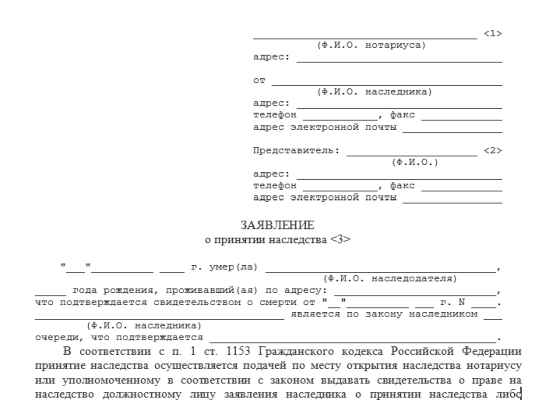

Документы для принятия наследства

Если есть завещание, данный документ будет являться главным. Обязательно представить нотариусу иные важные бумаги:

- Свидетельство о смерти. Когда человек пропал без вести, то это подтверждается решением суда.

- Заявление о намерении вступить в наследство.

- Паспорт наследника.

Налог при вступлении в наследство по завещанию

Заявление о принятии наследства: образец

С 2006 года упразднены подобные налоги, связанные со вступлением в наследство. Сегодня оплачивают госпошлину. когда уже получают свидетельство о праве на наследство. Ее сумма варьируется. Она зависит от категории, к которой относятся наследники.

Если в качестве наследников выступают ближайшие родственники, то им надо оплатить пошлину в размере 0, 3 %. Данный процент высчитывается от общей стоимости переходящего имущества. Названное правило касается родителей, детей, братьей, сестер, супругов. При этом есть ограничения на верхнюю границу платежа. Максимум – 1 000 руб.

Все прочие наследники платят 0, 6 % от стоимости. Она определяется кадастровыми органами или условиями рынка. Но сумма платы не должна быть выше 1 миллиона рублей. Чтобы стоимость недвижимости была указана верно, пользуются справками БТИ.

Если наследник жил на одной жилплощади с наследодателем вместе и живет в наследуемом жилье и дальше, то он платить ничего не будет. Однако при получении документов на право наследовать эту недвижимость он должен заплатить 1 000 рублей в качестве госпошлины.

Перечень объектов, при наследовании которых платятся налоги:

- Недвижимое имущество (квартиры и дачи, дома и гаражи, земля ).

- Движимое имущество (ТС, драгоценности, антиквариат).

- Коммерческие бумаги (акции, активы, права).

- Средства страхового возмещения (по договорам страхования, из ПФ).

- Деньги на банковских счетах.

Лица, освобожденные от возможной уплаты любых налогов, а также госпошлины:

Госпошлина при принятии наследства

Размер госпошлины при принятии наследства такова:

Госпошлину при получении наследства могут не платить такие категории:

- Герои СССР, РФ.

- Полные кавалеры Орденов Славы.

- Участники ВОВ, инвалиды ВОВ.

- Малоимущие граждане.

- Категории, перечисленные в 335 статье НК.

Особенности отказа от наследства

От наследства можно отказаться, но это мало кто делает

Закон освещает все ситуации, связанные с наследством. После даты смерти в течение полугода его наследники должны написать заявление, в котором излагается стремление вступить в наследство .

Если нет на руках свидетельства о смерти, используется судебное решение о признании человека умершим / пропавшим без вести. Наследник не обязан принимать наследство. Он вправе отказаться сделать это.

Право отказаться сохраняется после принятия наследства. При таких обстоятельствах заявление относят нотариусу, занимающемуся наследственным делом. При отказе нельзя вставлять свои оговорки и условия. Поэтому, если есть желание получить не одну часть имущества, а другую, то можно отказаться и остаться в стороне. Совершенный отказ отменить нельзя.

При отказе можно сделать это в пользу других людей. Также допускается выдвигать условия получения иными лицами имущества.

Причины обращений в суд

Ниже перечислены случаи, когда граждане могут воспользоваться судебными полномочиями

- Разделить имущество, выделить доли.

- Истекли сроки вступления в наследство, зато фактическое вступление уже состоялось.

- Супруги идут в суд для выделения их доли в всем имуществе, оставленном в наследство, когда оно приобреталось в совместном браке .

- Признать факт нахождения на иждивении, определить сроки. Если человек находился на иждивении наследодателя более года.

- Признать завещание действительным либо недействительным.

Все нюансы получения наследства регламентируются законом. Следование основным положениям избавит от многих неприятностей и сложностей.

Видеоматериал ознакомит вас с нюансами налогообложения наследства:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter . чтобы сообщить нам.

Нужно ли платить налог на наследство и сколько

Налог на наследство относится к прямым налогам. Базой для его расчета является имущество или денежные сбережения. Плательщиком налога является наследники умершего.

Краткое содержание статьи

Налог на наследство по завещанию и по закону

По российским законам приоритет при наследовании имущества принадлежит завещанию. При этом завещатель не вправе ущемлять в правах несовершеннолетних детей, недееспособных супругов, престарелых родителей – им достается не менее 50% имущества, независимо от последней воли умершего.

Помимо принятия наследства по завещанию в России возможно принятие наследства по закону. Наследование по закону вступает в силу при отсутствии завещания или признания его недействительным.

Помимо принятия наследства по завещанию в России возможно принятие наследства по закону. Наследование по закону вступает в силу при отсутствии завещания или признания его недействительным.

Прямым наследникам по сути все равно, как принимать наследство: путем наследования без завещания или с ним. Порядок его оформления и госпошлина едины.

Раньше с наследства, которое превышало по стоимости 850 МРОТ, необходимо было заплатить налог на наследство по завещанию. Он рассчитывался в зависимости от степени родства и составлял от 5 до 10% от стоимости имущества.

Закон 2005 года поставил точку в истории существования в России налога на наследство (ФЗ-№78). Начиная с 1 января 2016 год были отменены для наследников:

Таким образом, уже 10 лет российские наследники освобождены от налогового бремени. Законодатели предусмотрели одну небольшую оговорку: в каких случаях налог на наследство нужно заплатить? Это необходимо в случае получения наследства в виде авторского гонорара, доходов от научных изобретений или создания промышленного образца, вознаграждения от автора предмета искусства. Перед тем как принять такое наследство, по закону нужно заплатить налог 13% (НДФЛ).

Размер госпошлины за наследство

Единственный платеж, который потребуется внести наследнику в пользу государства, это госпошлина. Говоря о размере налога на наследство по завещанию или закону многие подразумевают именно госпошлину за выдачу свидетельства о праве на наследство.

Каким образом рассчитывается госпошлина? Она определяется на основании степень родства. Наследники 1 и 2 очередей уплачивают взнос со ставкой 0,3% от стоимости имущества (максимум – 100000 руб.), остальные – 0,6% (не более 1 млн.руб.). К наследникам 1-2 очередей относят родственников, супругов, братьев, сестер, родителей третьей – все остальные категории.

При наследовании по закону указанные ставки госпошлины также актуальны.

Госпошлина не зависит от типа наследуемого имущества. Это может быть как квартира, так и иные материальные ценности.

Некоторые категории граждан освобождены от уплаты НДФЛ. В и числе Герои РФ, Герои СССР, ветераны, кавалер ордена Славы.

Налог на имущество по наследству

После вступления в права наследства новый собственник должен будет платить имущественный налог. Налог на имущество по наследству платится в общем порядке.

После вступления в права наследства новый собственник должен будет платить имущественный налог. Налог на имущество по наследству платится в общем порядке.

Данные о новом собственнике будут переданы в ФНС и инспекция сама рассчитывает налог к уплате (на основании инвентаризационной или кадастровой стоимости, площади и налоговой ставки в регионе) и пришлет квитанцию на оплату. Производить самостоятельные вычисления налога не имеет смысла.

Налог уплачивается с момента смерти наследодателя.

Если по наследству достался автомобиль, то собственнику необходимо будет платить транспортный налог, земля – земельный налог. Налоговые ставки зависят от региона.

НДФЛ с наследства

Полученное наследство не является доходом для начисления НДФЛ и такое имущество не облагается налогом со ставкой 13% (это регламентируется ст.217 НК).

Если наследник решит продать унаследованную квартиру или машину, то они должны будут заплатить НДФЛ по общим правилам. Налог платится только в случае, если имущество находилось в собственности менее 3 лет. В противном случае НДФЛ не перечисляется.

Для оплаты НДФЛ необходимо предварительно отчитаться в инспекцию по форме 3-НДФЛ, в которой представить расчеты налога.

Выводы

Налог на наследство в России ушел в прошлое. Налог на наследство без завещания и с завещанием не платятся. При этом за наследниками сохранилась обязанность по оплате госпошлины за получение свидетельства. Уже после вступления в права наследования может возникнуть обязанность по уплате имущественного, транспортного и земельного налога, а также НДФЛ.

Нужно ли платить налог при вступлении в наследство

После смерти наследодателя начинается процедура вступления его родственников и близких лиц в наследственные права. На протяжении ее этапов наследники совершают действия по оформлению различных документов – справок с места жительства, актов об оценочной стоимости жилья и прочих бумаг. Связан ли процесс оформления с определенными тратами, и какие налоги платятся различными категориями лиц?

Что являет собой понятие

Под понятием налога с наследования понимают выплаты с доходов, полученных в результате принятия имущества преемниками в собственность.

Нынешнее законодательство не предусматривает обязательного налога для преемников при вступлении в наследство. вне зависимости от вида наследуемого имущества и гражданства лица.

Однако существуют некоторые нюансы налогообложения, связанные с процессом наследования, расходы, траты и госпошлины, которые придется уплатить преемнику в процессе вступления в наследство. Если же человек решит реализовать полученную собственность, то придется уплатить налог с такого дохода.

Какие законы отвечают

Основными нормативными документами, регламентирующими вопросы наследования и связанные с ними расходы, являются Гражданский. Налоговый и Семейный кодексы РФ, ряд законных и подзаконных актов.

Определение обязательств налогоплательщиков предусмотрено статьей 23 НК РФ, а общие положения наследования указаны в главах 61-63 ГК РФ. Обязательство уплаты государственной пошлины закреплено в главе 26 Налогового кодекса.

Отмена налога по наследуемому имуществу установлена Федеральным законом №78 от 01.07.2005, в соответствии с которым утратили силу предшествующие нормы.

В содержании письма Министерства финансов РФ от 13.12.2011 №03-05-03/96 также указывается на отсутствие юридической обязанности наследника платить налог с имущества.

Выплаты согласно законодательству

Несмотря на то, что налог при вступлении в наследство после 2005 года был отменен, за полученное имущество покойного придется уплатить госпошлину. Она являет собой выплату лицом определенной суммы средств в пользу государства для решения определенного правового вопроса.

Кроме того, процедура вступления в наследство связана с получением свидетельства о правах наследника, которое можно оформить после соответствующего обращения в нотариальную контору.

При этом нужно будет оплатить услуги нотариуса.

Запустить процесс принятия наследства без уплаты пошлины не получится, поскольку нотариус играет роль налогового агента и не сможет приступить к процедуре без соответствующей квитанции или чека.

Расчет пошлины производится в соответствии с законодательством и ее сумма не зависит от места принятия наследства – на размер влияет только стоимость наследуемой собственности. Цены на услуги нотариуса различаются в зависимости от региона государства.

Как законной жене вступить в права наследования на имущество покойного супруга? Ответ представлен в статье «Как вступить в наследство после смерти мужа ».

Как законной жене вступить в права наследования на имущество покойного супруга? Ответ представлен в статье «Как вступить в наследство после смерти мужа ».

Каким способами можно принять наследство можно узнать тут .

Какой порядок был ранее

До 2005 года Федеральной налоговой службой производилось взыскание обязательного налога на наследство, полученное в порядке закона или по завещанию .

Налог также взыскивался и при наследовании недвижимого имущества.

Кто должен платить

Уплате госпошлины подлежит лицо, которое вступает в права наследника относительно имущества покойного – родственники первой и второй очереди в порядке закона или преемники, вписанные в завещание наследодателем.

Вступление в наследство возможно и путем дарения собственности владельцем. В этой ситуации получателю придется оплатить налог с доходов ( НДФЛ ) в размере 13% - исключение составляют дети, родители и супруг наследодателя, а также его бабушки, дедушки, внуки, сестры и братья.

Какое имущество облагается

Налогообложению при вступлении в наследство подлежит имущество, реализованное на протяжении трех лет после смерти наследодателя.

Сам процесс наследования не облагает собственность налогом, однако является производным для наступления обязанности уплаты транспортного, земельного или налога на недвижимость после получения имущества по наследству .

Движимое

Все объекты, которые не связаны с землей и ее недрами, относятся к движимому имуществу, чаще всего по наследству передаются такие его виды:

При наследовании перечисленного имущества не применяется налогообложение, однако преемником производится выплата госпошлины в соответствии с ценой собственности.

Недвижимость

Получение недвижимого имущества по наследству не облагается налогом, вне зависимости от наличия родства между преемником и наследодателем. К недвижимым объектам относят:

При этом важно знать: если жилье передается по акту дарения преемнику от дальнего родственника, например, от дяди или двоюродной сестры, то собственность облагается налоговой выплатой ( НДФЛ ) в размере 13%.

Получение той же квартиры или дома по наследству в порядке закона или по завещанию налогообложению не подлежит.

В связи с вышесказанным наследодателю заранее стоит продумать способ, каким передать недвижимость преемникам, не относящимся к первой очереди. Если это будет договор дарения, то он подлежит нотариальному заверению.

Принять наследство в виде недвижимости преемник сможет, только воспользовавшись услугами нотариуса. Все долги, связанные с жильем, например, коммунальные платежи, также передаются по наследству и должны быть погашены наследником.

Земельный участок

Участок земли. получаемый наследником по завещанию, облагается земельным налогом. Процедура начисления, расчета выплаты и возможные льготы при ней регламентированы 31 главой Налогового Кодекса РФ и актами местных органов.

Размер налога высчитывает налоговая инспекция – он зависит от стоимости земли на 1 января текущего года в соответствии с кадастром.

Эту сумму можно погасить посредством оплаты в банковском учреждении, предоставив туда уведомление налоговой службы.

Госпошлина

Для наследников первой и второй очереди размер госпошлины составляет 0,3% от цены наследуемого имущества, но не может в итоге превысить 100 тысяч рублей. Последующие очереди при вступлении в наследство должны уплатить средства в размере 0,6% от стоимости, но не более 1 миллиона рублей.

Инвалиды первой и второй группы заплатят вдвое меньше от рассчитанной ставки госпошлины.

Сумма госпошлины при принятии по наследству недвижимости может быть снижена.

Так как нотариус рассчитывает ее по любым оценочным бумагам, а проводить рыночную оценку жилья не обязательно, можно предоставить инвентаризационную стоимость по кадастровым документам – зачастую она значительно ниже рыночной цены недвижимости.

Алгоритм оплаты

Оплата госпошлины нотариусу предшествует получению свидетельства о праве наследства. Процесс оплаты налога на доход от продажи наследуемого имущества включает в себя такие шаги:

Дополнительные затраты

После принятия имущества траты на оплату налога зависят от вида собственности:

Можно ли отказаться от полагающегося наследства? Ответ представлен в статье «Как осуществить отказ от наследства в пользу другого наследника ».

Можно ли отказаться от полагающегося наследства? Ответ представлен в статье «Как осуществить отказ от наследства в пользу другого наследника ».

Какие существуют основания наследования можно узнать тут .

Кто освобождается от выплаты налога при вступлении в наследство

Избежать уплаты госпошлины при вступлении в наследство могут следующие лица:

Документы для подтверждения права

Доказать свое право не оплачивать пошлину можно с помощью удостоверений, заключений медицинских экспертиз, различных справок, выданных, например, образовательными учреждениями или работодателями.

Копии этих документов необходимо подать нотариусу вместе с заявлением.

Стоимость оформления свидетельства

Свидетельство оформляется у нотариуса, поэтому для его получения преемник обязан оплатить госпошлину и услуги государственного специалиста.

Как происходит оценка

Независимая оценка стоимости недвижимого имущества проводится специалистом. Также рассчитывается инвентаризационная стоимость жилья по кадастру. Сотрудники службы БТИ могут высчитать рыночную цену квартиры или дома, но не участка земли.

Специалисты, которые вправе провести оценку недвижимости, должны заключать с наследником договор о предоставлении оценочных услуг. Данные услуги могут оказать и должностные лица кадастрового учета.

Оценку транспортного и другого движимого имущества на себя могут взять сотрудники государственных и судебно-экспертных организаций.

Следует знать, что лицо, занимающееся оценкой, должно иметь соответствующую страховку и являться членом организации оценщиков.

Какие налоги платятся при вступлении в наследство по закону

Получить наследство мечтают и хотят многие. Чтобы его получить без проблем, необходимо знать законодательное право в этой сфере или обязательно проконсультироваться с узкопрофильным юристом.

Несоблюдение сроков и правил вступления в наследство, неуплата сборов по нему, разобьют вашу мечту вдребезги, по вине вашей же безграмотности.

Облагается ли налогом наследство?

Неуплата пошлины по наследству, грозит начислением штрафов, лишением наследства и другими серьезными законодательными проблемами. Какие налоги необходимо уплатить при получении желанного наследия, чтобы спать спокойно, далее, в нашей статье.

Имущество, полученное в собственность по завещанию или без него, пошлиной не облагается. Соответственно, у многих возникает вопрос: «Надо ли платить налог с продажи квартиры полученной по наследству?» .

Да, нужно. Все операции, которые проводятся новыми собственниками с имуществом, после вступления в наследие, облагаются налогами.

Нужно ли уплачивать на наследство налог в 2017 году

Наследственное достояние не облагается прямой пошлиной в 2017 году. Этот закон вступил в силу в 2006 году и не пересматривался. Но, он распространяется только на движимое и недвижимое имущество.

Есть ряд видов нематериального наследия, за которое пошлину платить необходимо, а именно 13% облагается, полученный, завещанный доход в виде:

Имущество, полученное по преемству, облагается государственной пошлиной. Пошлина с продажи квартиры, которая находится в собственности наследователя менее трех лет, платится в размере 13% от ее цены.

Налог на наследство близких родственников в 2017 году действуют общие правила, но расчетная ставка минимальная и прописана законом.

Перечень налогов обязательных к уплате при вступлении в наследство

По закону, при вступлении в наследие, нужно платить такие виды налогов - прямой, по ставке 13% на интеллектуальные пожизненные выплаты. Имущество им не облагается.

Государственную пошлину, ставка на которую прописана в законе, а именно:

От уплаты пошлины освобождены льготные категории граждан:

Не подлежит налогообложению также земельный надел, на котором находится наследуемый дом в котором проживали и будут в дальнейшем жить, приемник или такие категории граждан:

доме ранее, несовершеннолетние дети

Какой надо платить налог на наследство по завещанию в России?

По завещанию в России положены такие виды налогов:

Правила начисления госпошлины:

Налог при вступлении в наследство квартиры

При получении в наследие квартиры нужно платить налог, который зависит от родственной близости завещателя и наследников:

Госпошлиной облагается не только целая квартира, но и унаследованная доля. Льгот, скидок в зависимости от размера наследуемой квартиры нет.

Законом прописаны только граничные суммы максимального размера государственной пошлины.

Стоит обратить внимание, что квартира или другая жилая недвижимость, освобождена от уплаты 13% НДФЛ. Но, если наследователи, решат ее продать в течение трех лет, после получения наследия, с продажи, эта пошлина должна быть по закону уплачена.

Если недвижимость, в данном случае, квартира, наследниками продается по прошествии трех лет, с момента получения в собственность, от прямой пошлины в 13%, такая сделка освобождается.

Для расчета суммы пошлины с квартиры, выгоднее всего, брать ее кадастровую стоимость.

На наследство налог уплачивается косвенный или прямой?

Действует прямой сбор – нужно платить 13% НДФЛ, только на интеллектуальную собственность (авторские отчисления, гонорары, премии за изобретения).

На наследие недвижимого и движимого имущества, платится косвенный налоговый сбор, по установленным законодательным ставкам.

Косвенный сбор, платят также государственные нотариальные конторы, по ставкам, установленным законом.

Как рассчитывается размер налога на наследство?

Размер пошлины, устанавливается от суммы имущества, по ставке, прописанной в законе. Если несколько наследников – госпошлину или прямой сбор, каждый платит со своей части. Нотариальная госпошлина также рассчитывается с каждой части завещанного достояния.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):Источники:

, , , ,

Следующие:

- Время вступления в наследство по завещанию после смерти

- Какие документы надо для получения наследства

Комментариев пока нет!

Поделитесь своим мнением